伯克希尔:“四大巨头”细聊

文章图片

文章图片

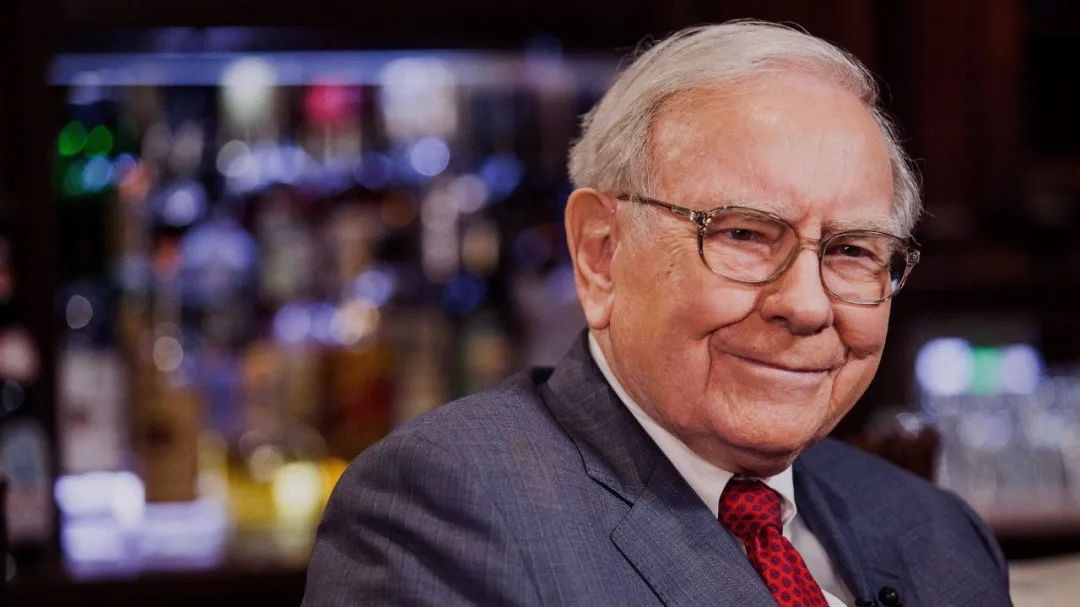

当地时间2月26日清晨 , 伯克希尔哈撒韦公布了2021年四季度财报以及一年一度的致股东信 。

对于被俄乌局势冲击了整整三天的投资人而言 , 颇有“及时雨”的意味 。但是一如既往地 , 巴菲特的视线掠过了纷乱不堪的当下 , 他仍然只是在信件中重申着自己那些已经坚持了80年的原则 。

巴菲特写道 , 2021年在股市中“没有什么让我们兴奋的地方” 。这主要是因为 , 长期低利率推动所有生产性投资的价格上涨 , 无论是股票、公寓、农场 , 还是油井 。“其他因素也会影响估值 , 但利率始终很重要 。”巴菲特写道 。

57年间 , 巴菲特和商业伙伴芒格一同将伯克希尔哈撒韦打造成为一家市值7000亿美元、拥有最多美国“基础设施”资产、每天给美国联邦政府缴税900万美元的巨无霸 。

大赚900亿美元

财报显示 , 伯克希尔哈撒韦第四季度净利润396.5亿美元 , 上年同期为358.4亿美元 。2021年全年伯克希尔·哈撒韦运营利润为274.55亿美元 , 2020年为219.22亿美元 , 较去年同比增长25% 。归属于股东的净利润为897.95亿美元 , 上年同期仅为425.21亿美元 , 增幅高达111% 。

此外 , 股东信披露 , 过去一年 , 伯克希尔终于战胜了标普500指数:2021年伯克希尔每股市值增幅达到了29.6% , 创下近8年最佳表现 , 标普500指数增幅则是28.7% , 伯克希尔跑赢了0.9个百分点 。

另外 , 从2022年以来 , 伯克希尔-哈撒韦A出现了6.36%的涨幅 , 同期标普500指数却下跌了8% 。

1965-2021年 , 伯克希尔每股市值的复合年增长率为20.1% , 大幅超过标普500指数的10.5% 。1964-2021年 , 伯克希尔的市值增长率是为3641613% , 即3.64万倍 , 而标普500指数收益率(含红利)为30209% , 即302倍 。

“四大巨头”

按照惯例 , 伯克希尔继续在股东信中公布年度前十五大个股持仓 , 占到整体股权投资的近九成 。截至2021年末 , 公司持有股份股票仓位达到3507.19亿美元 , 同比上升近700亿美元 。

文章图片

文章图片

从前十五大个股持仓中可以看出 , 艾伯维、默沙东两大医药公司再度遭到减持 , 退出了前十五大榜单;伊藤忠商事、威瑞森、三菱商事、三井物产则在2021年被加仓 。

值得一提的是 , 比亚迪现在依然是伯克希尔第八大重仓股(非控股的公司中) 。

2008年9月 , 伯克希尔以每股8港元的价格购买2.25亿股比亚迪H股 , 总金额约2.3亿美元 , 并一路持有 。年报显示 , 巴菲特在比亚迪的投资上已赚了32倍 , 并且2021年一股都没卖 。

在众多业务中 , 巴菲特今年特别拎出最为重要的“四大巨头”(BigFour)与股东们细聊 。这四巨头分别是财产和意外保险业务 , 伯灵顿北方铁路圣达菲铁路公司(BNSF) , 伯克希尔哈撒韦能源公司(BHE)和苹果公司股份 , 这“四巨头”支撑起了伯克希尔公司的大部分价值 。

领头的是伯克希尔100%持有的保险业务 。巴菲特写道 , 保险业务是为伯克希尔公司量身定做的 , 它永远不会过时 , 而且业务销量通常会随着经济增长和通货膨胀而不断增长 。当然 , 也有其他一些保险公司拥有优秀的商业模式和前景 , 然而复制伯克希尔的运营模式几乎是不可能的 。

其中对于重要性排名第二的苹果公司 , 巴菲特也再次提及“回购的魔法” 。股神表示 , 2021年末公司持有苹果股权的比例从前年的5.39%提升至5.55% , 这部分的增量没有花伯克希尔一分钱 , 完全是由苹果公司回购引起 。

- 广场舞降噪“神器”不可取

- 121家企业形成配套 黄石加速导入武汉“光芯屏端网”产业链

- 苹果首次低头取消“苹果税”

- 腾讯“电商梦”还能继续做下去吗?

- 为什么你的手机5g套餐总是跑不回去?

- 春灌进行时:智慧灌溉“黑科技” 赛过种田“老把式”

- 文昌发射场集齐七“01” 召唤“一箭多星”神纪录

- 研究发现:黑炭正在导致南极洲最纯净的积雪变“黑”

- 联通张云勇:中国流量价降至平均3.14元/GB的“地板价”

- 太疯狂!企业“加价”抢人,年薪涨到50万元!这类人才,炙手可热